белый лебедь

Алготрейдинг в День благодарения.

- 29 ноября 2025, 04:08

- |

Еще сутки назад ничего не знал про ДБ, кроме тяжелой истории его возникновения. Но утром после взгляда в торговый терминал стало понятно, что рынок может благоволить еще несколько часов.

Про ДБ неоднократно рассказывал выдающийся неунывающий алготрейдер под ником dimeon. В его многократные сверхприбыльные результаты мало, кто верил. Но в узкой среде скальперов было полное понимание, что все сказанное им было реальностью.

( Читать дальше )

- комментировать

- 583

- Комментарии ( 0 )

3 декабря 2023г

- 30 ноября 2023, 08:12

- |

На выходные синоптики не рекомендуют оставаться в лонге доллара или, что логично, в шорте Ри — сильная гроза, возможен град. :) в Москве и области обильный снегопад из денег. :)

Брент идёт на 180 и к мартовской экспирации будет уже там.

До декабрьской экспирации стоимость доллара достигнет 45 рублей. :) воздержитесь от непокрытой продажи путов — порвёт.

К мартовской экспирации стоимость доллара понизится максимально и составит ровно 1 рубль. Дальнейшая его стоимость- 5-7 копеек за вечнозелёный. :)

Это белый лебедь, ребята. Ничто не мешает проанализировать график в свете предоставленной информации и сделать правильный выбор.

Если у кого-то есть вопросы — задавайте, отвечу чётко и без воды.

С уважением, Юрий. :)

USDRUB: short

- 08 мая 2023, 08:35

- |

Цель 46000. Ждать по моим прикидкам долго не придется.

Фильтр белых лебедей.

- 08 июня 2022, 22:29

- |

В любом исследовании сначала идет подготовка исходных данных. На фин. рынках это почти всегда истории котировок. В зависимости от источника, они могут обладать определенными особенностями. Сегодня поговорим о белых лебедях и способах их обойти.

На эту тему ранее были написаны небольшие заметки.

- Граальность, которая все портит. Белые лебеди на истории и в реале.

- Обход несистемных убытков/прибылей при Оптимизации ТС.

Белый лебедь.

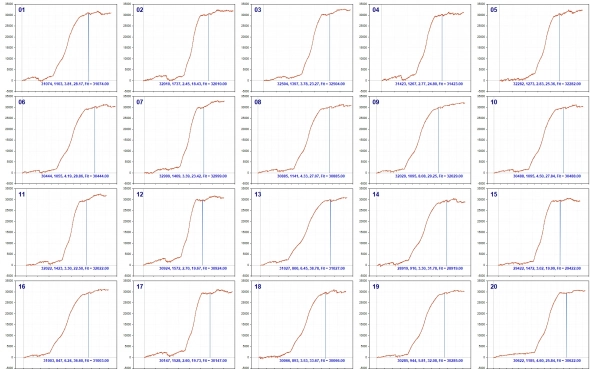

На картинке 20 лучших проходов с форвардами (правее синей линии), взятых из генетической оптимизации на 18-ти ядрах с принудительным прерыванием после 2000 проходов (подробности здесь).

( Читать дальше )

Люди выбирают резиденство для торговли

- 07 марта 2022, 21:24

- |

В ЕУ их уже лет пять не ждут, визу полчить было практически невозможно, особенно после нее получить ВНЖ, это очень дорого и долго.

Теперь, когда страны ЕУ официально не дают визы шенген и приняли закон, что останавливают выдачу ВНЖ русским, народ начинает выбирать резидентство.

И спрашивает, какую страну выбрать.

Сначала вычеркни те страны, где можешь быть только нелегально, а из того, что будет «Китай, Индия, Пакистан, Турция»… будет легко вбрать ту страну, где не едят белых.

Спортивные ставки + финансовый прогноз, на интерес.

- 13 августа 2021, 13:45

- |

С кем не бывает?

Со мной тоже бывало, раззадоривало еще в юности…

загадаешь 5 чисел из 36, сначала серийно… пусто.

А дальше, раз в квартал призовые 500 рублей получал,

но главный выигрыш… никогда.

( Читать дальше )

Граальность, которая все портит. Белые лебеди на истории и в реале.

- 03 ноября 2020, 16:45

- |

Белый лебедь.

При Оптимизации ТС можно нарываться на такие ситуации.

Общая прибыль имеется, но получена она на очень коротком промежутке. На скрине показал подробно — это меньше часа (минутный таймфрейм).

Понятно, что здесь нет никакой системности, несмотря на плюс бэктеста. Это просто белый лебедь, который прилетел по причине кривого индикативного котировативания или еще по какой-то причине. Настраивать ТС на белых лебедях — чревато. Поэтому, как правило, белых лебедей стараются резать: либо просто запрет на торговлю, либо история белого лебедя подменяется на серую мышь. В общем, делается все, чтобы граальность не искажала результат и не мешала находить закономерности. Ровно также поступают и с черными лебедями — в статье упомянуто.

Реальность белого лебедя.

Но всегда же интересно, что будет, если в реале столкнешься с этой птахой. Особенно, когда техническая инфраструктура и со стороны брокера и со стороны алготрейдера на очень высоком уровне: отсутствие отрицательных проскальзываний у лимитников, адекватная обработка со стороны брокера реджектов, ТС на основе тиков без пропусков, виртуальная торговля в реальном времени и другие ухищрения, которые могут помочь даже при HFT-торговле.

( Читать дальше )

Талеб отказался. Если это лебедь, то белый!

- 01 апреля 2020, 10:47

- |

Экономист Нассим Талеб, который ввел термин «черный лебедь» и написал книгу «Черный лебедь. Под знаком непредсказуемости», заявил: нельзя приписывать пандемию коронавируса к подобного рода явлениям.

По его мнению, вспышка была предсказуема, поэтому если это и «лебедь», то «белый», заявил он в интервью Bloomberg.

** ох, как я его понимаю!

Конечно, предсказуема. Но не всеми, а только специалистами по птичкам.

«Черными лебедями» экономист назвал непредвиденные события, которые оказывают значительное воздействие на экономику. «Меня так раздражают люди, которые говорят, что это „черный лебедь“», — подчеркнул он.

( Читать дальше )

Белый лебедь

- 13 марта 2020, 15:24

- |

серийное производство на Казанском авиационном заводе (КАПО)

Он жеЖ Исправительная колония особого режима для пожизненно осуждённых в городе Соликамске.

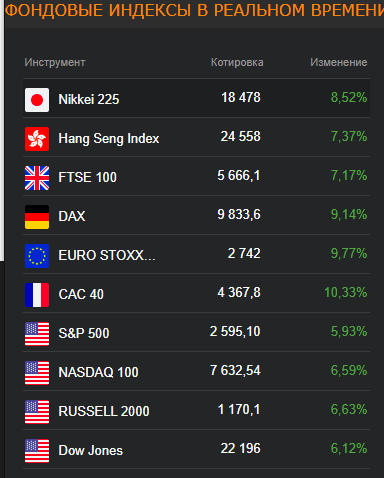

И индексы на 15.15

( Читать дальше )

Фейсбук прокатил инвесторов (+10 000 % опционы пут на открытии).

- 12 января 2018, 20:05

- |

Очень чесались руки еще вчера прикупить путов на фейсбук. Было страшно.

Однако вчерашний исторический максимум, сегодня оборвался штопором.

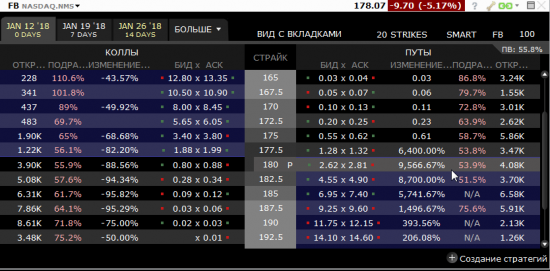

Сегодня экпирация очередной недельки, а я слежу именно в таком формате.

Это основа моей стратегии, блиц криг. Подробно описана на моем сайте.

За сутки покупаю коллы или путы, а на экспире подбираю или крошки, или нечто грандиозное.

Но праздник жизни сегодня не у меня. БЕЛЫЙ ЛЕБЕДЬ у путистов!

180 страйк вчера на закрытиии 0.03, а сегодня на открытии = 3.00!!!

RR = 1 к 100. В 100 раз! В процентах кто-то загреб + 9 566 %.

А было 10 000 %. Цена + волатильность (гэп) = классика.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал